С 2023 года все взносы и налоги платятся на единый налоговый счет (ЕНС). Об этом мы писали в статье Нововведения: единый налоговый счет (ЕНС) и единый налоговый платеж (ЕНП). Уведомления. Это кардинально изменило процесс начисления страховых взносов предпринимателей и механизм уменьшения суммы налога на сумму страховых взносов, который прописан в пп. 1 п. 3.1 ст. 346.21 и пп. 1 п. 1.2 ст. 346.51 НК РФ.

В чем заключается проблема со взносами в 2023 году

Ранее, перечисляя фиксированные взносы поквартально (разделив сумму взносов за год на 4 части), предприниматель мог уменьшить на них налоги. Причем ИП на УСН без работников с небольшим уровнем доходов вообще не платил налогов, они уменьшались до 0.

Теперь все платежи идут на один счет. Казалось бы – какая разница, теперь проще? Но ЕНС – это как бы виртуальный кошелек, который пополняется перечисленными вами средствами. И его пополнение вовсе не означает что налог (взнос) уплачен. Средства остаются на счете и не считаются зачтенными, у предпринимателя взносы списываются 2 раза в год. 1% взнос с превышения над 300тыс.руб. дохода — 01 июня (с переносом на будний день, если это число — выходной), фиксированные взносы за год — 31 декабря (этот день выходной, срок переносится на первый день следующего года. И уменьшить на эту сумму можно налог в следующем году).

- Срок уплаты взносов за 2022 год: фиксированные 09.01.2023 и 1% взнос 03.07.2023.

- Срок уплаты взносов за 2023 год: фиксированные 09.01.2024 и 1% взнос 01.07.2024.

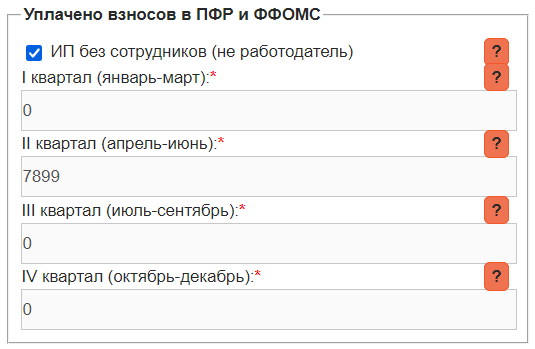

Чтобы сформировать корректную декларацию за 2023 год, в нашем сервисе указываем взносы так (если заявления о зачете не было):

Где 7899 руб – это 1% взносы с превышения 300 тыс. (не важно, уплаченные в 1 квартале или во втором), а 45842руб. (фиксированные взносы ИП за 2023 год) будут учтены только в 1 квартале 2024 отчетного года.

В случае такого заполнения декларация, как и расчет налога 2023 года, будет корректным, но явно налог окажется больше ожидаемого, так как его нельзя уменьшить на фиксированные взносы, уплаченные в течении года.

Решение проблемы с уменьшением налогов ИП на сумму взносов

Для того, чтобы предприниматели могли уменьшить поквартально налог по УСН на взносы необходимо подать заявление о зачете. Об этом говорится в письме Минфина от 20.01.2023 № 03-11-09/4254.

Решение проблемы частичное, т.к. бумажной формы Заявления о зачете не предусмотрено и его необходимо подавать только в электронном виде, для чего необходима усиленная квалификационная подпись и ПО, способное сформировать документ в нужном формате.

Способы сдачи прописаны в п. 4 ст. 78 НК РФ, заявление подается:

- по ТКС;

- через личный кабинет налогоплательщика.

Еще одна проблема – легко попасть на пени по налогам или взносам

Оплатив страховые взносы платежным поручением, даже с указанием нужного КБК, вы всего лишь пополняете ЕНС. Подав заявление о зачете средств, вы всего лишь указываете, как вы хотите использовать данную сумму. Но налоговая инспекция может распорядиться положительным балансом на ЕНС по своему усмотрению, пустив средства на нем в счет погашения какой-либо задолженности. В результате страховые взносы, оплаченные вами, могут быть не оплачены (вот такая грустная игра слов).

Проблему усугубляет то, что Единый налоговый счет общий и для ИП, и для физического лица. С него будет вычтен имущественный или земельный налог, что также может привести к неразберихе.

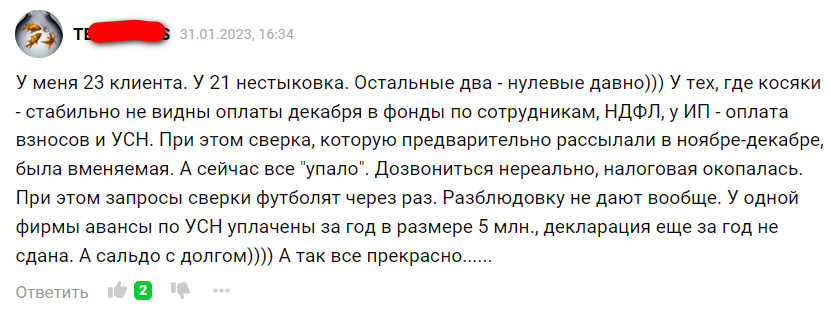

Остается добавить, что на момент публикации статьи раздел ЕНС в личном кабинете до сих пор не доступен у некоторых налогоплательщиков. А многие из тех, у кого сведения доступны, говорят о многочисленных ошибках и несоответствиях. Из обсуждений на бухгалтерском сайте Клерк:

Источник: deklaraciya-usn.ru

Написать комментарий